반응형

ETF(상장지수펀드)는 다양한 자산에 분산 투자할 수 있어 주식 투자보다 상대적으로 리스크가 낮지만, 시장 변동성에서 완전히 자유롭지는 않습니다. 특히, 투자 대상 자산과 시장 상황에 따라 위험이 크게 변동할 수 있는데요. 이번 글에서는 ETF 투자에서 발생할 수 있는 주요 리스크와 이를 줄이는 방법에 대해 설명합니다.

🔍 ETF 투자 시 발생할 수 있는 주요 리스크

1. 시장 리스크

- 시장 리스크는 전체 경제 상황이나 금융시장의 흐름에 영향을 받는 리스크로, ETF가 추종하는 지수나 자산군의 가격이 하락할 때 발생합니다. 예를 들어, S&P 500 ETF는 미국 증시가 하락할 때 함께 영향을 받습니다.

2. 환율 리스크

- 해외 ETF에 투자할 때 발생할 수 있는 환율 변동에 따른 리스크입니다. 미국 달러 ETF에 투자할 경우, 달러 가치가 하락하면 환차손이 발생할 수 있습니다. 특히, 국제 ETF나 미국 ETF에 투자할 때 환율 리스크를 잘 관리해야 합니다.

3. 금리 리스크

- 금리 변동은 채권 ETF에 큰 영향을 미칩니다. 금리가 상승하면 기존 채권의 가치가 하락하여 채권 ETF 가격이 떨어질 수 있습니다. 금리 리스크는 주로 채권형 ETF에 해당되지만, 일부 주식형 ETF도 영향을 받을 수 있습니다.

4. 섹터 리스크

- 특정 산업군에 집중된 섹터 ETF는 해당 산업의 경기 변동성에 더 큰 영향을 받는 리스크가 있습니다. 예를 들어, 기술주 중심의 나스닥 100 ETF(QQQ)는 기술 산업의 불황기에 큰 영향을 받을 수 있습니다.

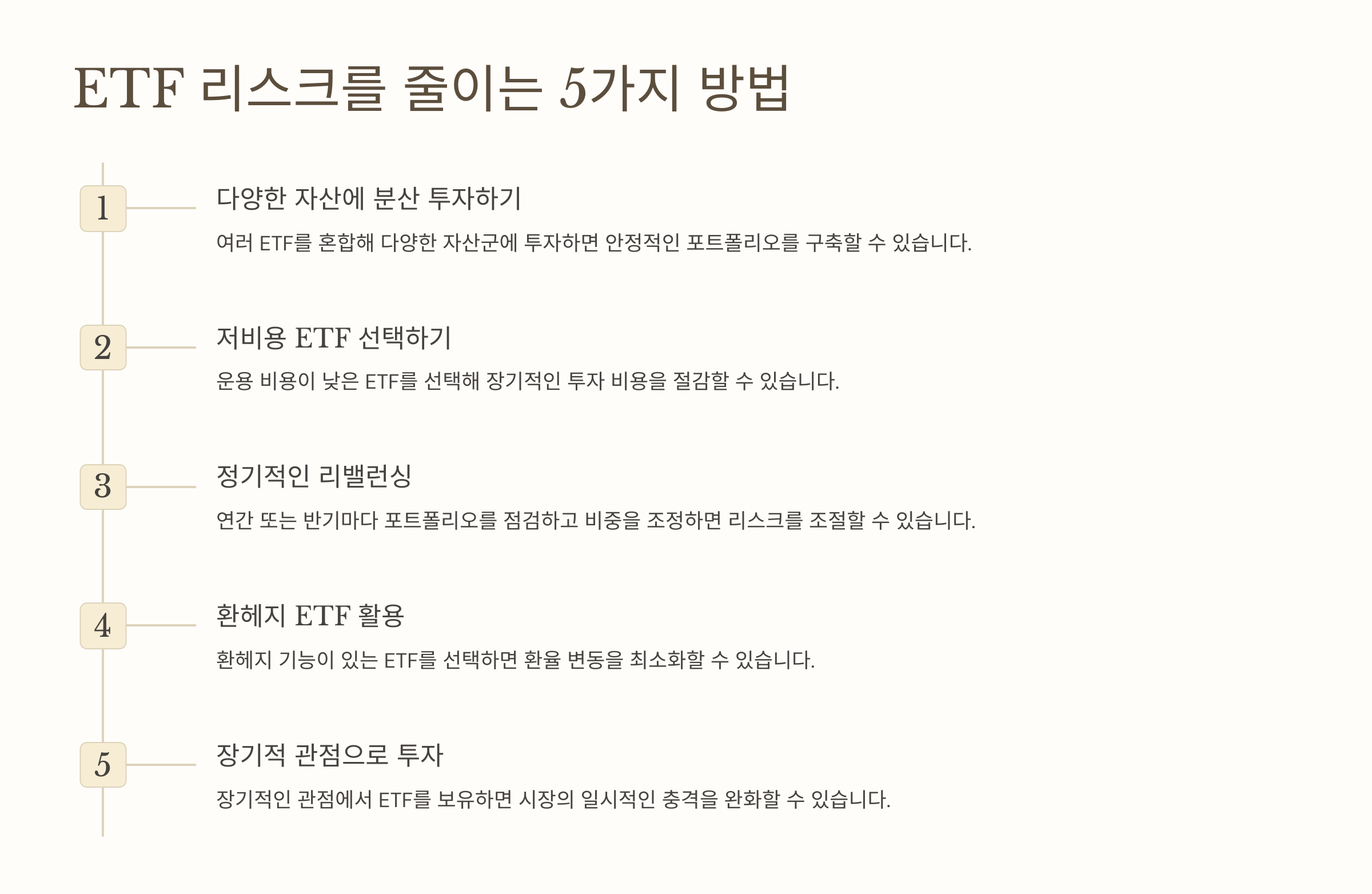

🎯 ETF 리스크를 줄이는 5가지 방법

1. 다양한 자산에 분산 투자하기

- ETF는 이미 다양한 종목에 분산 투자가 가능하지만, 여러 ETF를 혼합해 다양한 자산군에 투자하면 더 안정적인 포트폴리오를 구축할 수 있습니다. 예를 들어, 주식 ETF와 채권 ETF를 동시에 보유하거나, 국내와 해외 ETF를 결합하면 시장 변동성을 낮추는 데 효과적입니다.

2. 저비용 ETF 선택하기

- ETF의 비용은 장기 수익률에 영향을 미치는 중요한 요소입니다. 같은 지수를 추종하는 ETF라면 운용 비용(Expense Ratio)이 낮은 ETF를 선택해 장기적인 투자 비용을 절감할 수 있습니다. 비용이 낮을수록 투자 수익을 극대화할 수 있습니다.

3. 정기적인 리밸런싱

- 리밸런싱은 정기적으로 자산 비중을 조정해 목표한 투자 비율을 유지하는 전략입니다. 주식이 상승한 경우 주식 비중을 줄이고, 채권이나 원자재 비중을 높이는 식으로 리스크를 조절할 수 있습니다. 일반적으로 연간 또는 반기마다 포트폴리오를 점검하고 비중을 조정하면 좋습니다.

4. 환헤지 ETF 활용

- 해외 자산에 투자하면서 환율 변동을 피하고 싶다면 환헤지(hedge) 기능이 있는 ETF를 선택하는 것도 방법입니다. 환헤지 ETF는 환율 변동을 최소화하도록 설계되어 있어 환율 리스크가 큰 시기에 유리합니다. 다만, 환헤지 ETF는 비용이 더 높을 수 있으므로 선택 시 주의가 필요합니다.

5. 장기적 관점으로 투자

- 단기적인 시장 변동에 일희일비하기보다는, 장기적인 관점에서 ETF를 보유하면 시장의 일시적인 충격을 완화할 수 있습니다. 예를 들어, S&P 500 ETF와 같은 광범위한 지수를 추종하는 ETF는 장기적으로 꾸준한 성장을 보여왔으므로, 장기 보유를 통해 수익을 극대화할 수 있습니다.

📊 예시: 안정적인 포트폴리오를 위한 ETF 추천

1. Vanguard Total Stock Market ETF (VTI) - 미국 전체 주식 시장에 투자

- 미국 주식시장 전체에 분산 투자하여 넓은 범위의 시장에 접근할 수 있습니다.

2. iShares Core U.S. Aggregate Bond ETF (AGG) - 채권 기반으로 안정성 강화

- 주식과 상관관계가 낮은 채권 ETF를 통해 안정적인 수익을 보완할 수 있습니다.

3. Invesco QQQ ETF (QQQ) - 기술주 중심의 성장성 확보

- 고성장 기술주에 일부 투자하여 포트폴리오 성장 가능성을 높입니다.

4. iShares MSCI Emerging Markets ETF (EEM) - 신흥 시장 분산

- 신흥 시장에 투자하여 성장성 있는 해외 시장에 접근합니다.

💡 투자 시 유의 사항

- 위험 감수 성향 파악하기: 각 투자자의 위험 감수 성향에 따라 ETF의 비중을 조정할 필요가 있습니다. 안정성을 중시한다면 채권과 배당 ETF 비중을 높이고, 성장성을 선호한다면 주식형 ETF 비중을 높이는 식으로 조정할 수 있습니다.

- 목표와 기간 설정하기: 단기적인 목표보다 장기적인 투자 목표를 설정하면 리스크를 줄이는 데 도움이 됩니다. 예를 들어, 은퇴 자산을 위해 10년 이상 보유할 계획이라면 고위험 ETF보다는 안정적인 ETF에 투자하는 것이 좋습니다.

✅ ETF 리스크 관리 전략

- 다양한 자산군에 분산 투자하여 리스크를 줄이고 안정적인 포트폴리오를 구축합니다.

- 저비용 ETF를 선택해 장기적으로 수익률을 높이고 투자 비용을 절감합니다.

- 환헤지 ETF를 활용하여 해외 투자 시 환율 리스크를 관리합니다.

- 정기적인 리밸런싱과 장기적 관점으로 시장 변동에 흔들리지 않는 안정적인 투자를 지향합니다.

ETF는 비교적 안전한 투자 방식이지만, 리스크 관리 전략을 잘 활용하면 더욱 안정적으로 수익을 쌓아갈 수 있습니다. 다양한 ETF를 통해 안정성과 수익성을 모두 챙기는 성공적인 투자를 이루어보세요! 📊

반응형